一、基本面

供给侧,近期我国石油沥青生产装置较前期水平再度有所回暖,虽然在11月第一周内略有回落,但在最新数据之中已经回暖至31%,达到今年3月底以来的新高;同时在生产方面,我国独立炼厂产量延续了自6月以来的持续增产态势,尽管从往年同期水平来看,今年的生产整体在二季度开始便步入了疲软阶段,但从近期的状态来看,国内产量水平存在着不俗的回复水平。同时值得注意的是,我国沥青的进口数量在三季度以来依然维持着下降趋势,且在9月份之内的进口水平已经远低于往年同期,按照季节性走势来看,我国四季度的进口水平或同样落于下风,这或整体导致国内沥青供给基本保持稳定。

在需求侧,近期国内沥青下游消费开工水平基本保持稳定,但整体较前期依然偏弱。从细分类目来看,近期建筑沥青使用仍保持稳定,消费端尚未出现明显变化;重交沥青的炼化利用出现了显著的回暖,在产能利用水平达到31%的同时较9月及10月均有明显的上行;而作为主流消费的道路基建沥青利用水平则维持了三季度以来的下行趋势,且今年的整体水平均落于往年均值下方,这意味着国内的主流沥青消费依然存在着明显的疲软现象。但不可忽视的是,随着气温下降,四季度中后程或迎来沥青冬储的相对旺季,这意味后续收储或成为支撑沥青价格的因素之一。

库存方面,国内目前沥青库存水平依然维持着长期的下行趋势。在厂库方面,目前全国样本厂库的库存水平再度出现回落,已经来到了44.9万吨,且去库速度较10月中旬以来明显增快;同时在社库方面,国内76家样本社库已经下降至17.6万吨,依然延续了4月中旬以来的下行趋势,并处季节性的绝对低位。库存水平的持续下滑是近期沥青价格相对坚挺的支撑因素之一,但值得注意的是,如前文所述,若后续国内冬储入库需求逐步如往年一般回暖,那么后续沥青的去库速度或大大放缓,这或导致沥青后续的核心支撑因素将逐渐有所乏力。

二、利润基差

利润方面,近期我国山东沥青炼厂生产毛利较前期再度出现了一定水平的回落,整体较9月中旬以来的水平虽然有所企稳,但跌幅依然存在,同时也处在往年以来的绝对低位,这在后续或对国内炼厂的生产积极性形成一定程度的压制。而在基差方面,目前国内以山东主流现货为代表的沥青基差如我们前期预测一般出现了季节性回落,这在后续或依然存在着一定的下行空间,进而为买保布局及持有提供一定的操作空间;同时值得注意的是,目前远月月差正套及裂解价差依然处在相对低位,这或在后续出现一定的修复可能,进而出现布局机会。

三、成本

成本端原油价格方面,近期原油价格基本维持了震荡走势。从其自属性来看,原油基本面之中虽然各大机构少量上调了中短期需求预期,且库存再度出现了小幅的去化,但市场对于供给侧的宽松担忧尚未完全退却;同时宏观属性方面,市场对于美联储降息的预期正在逐步走低,且近期地缘局势的纷争越来越难以影响到原油的生产与出口。以上要素的共同作用或导致油价在后续失去其原本核心的支撑因素,进而难以在价格上出现明显修复,从而拖累沥青价格表现。

四、观点及展望

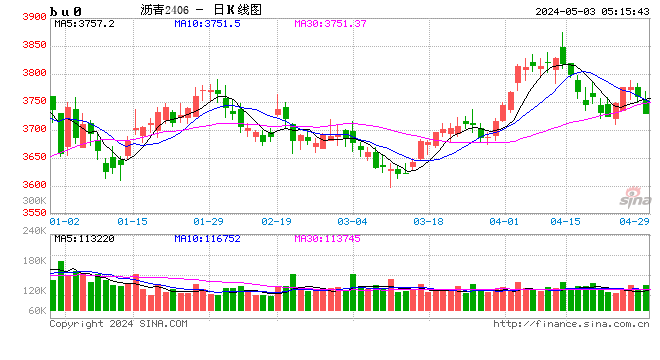

结合前文所述,沥青近期商品属性整体保持了基本稳定的状态,这导致沥青价格整体或将处在中性震荡的走势之中,同时在原油价格的影响下,沥青也或较难出现明显的重心上移,在此情况之下或可考虑对沥青套保的布局,以及远月月差及裂解修复的操作机会。

仅供参考。

作者简介:

范磊,从业资格证号:F03101876,投资咨询证号:Z0021225,毕业于加拿大西三一大学工商管理硕士专业,具有扎实的理论基础与一定的国际视野;进入期货行业以来,一直致力于原油系能化品种和有色金属系列的研究分析工作,善于从基本面分析着手,结合理论搭建品种分析框架对行情作出研判,并坚持以专业的知识和诚挚的态度为客户创造价值。