懂酒谛 作者︱懂酒哥

自2020年以来,顺鑫农业的股价从78.87元的高点大幅回落,回撤幅度已高达81.48%,在20家白酒企业中,跌幅位列第4。按照牛市启动行情的规律,如此大的跌幅应伴随着迅速的反弹行情,然而顺鑫农业的股价仅上涨了33.62%,最高涨至22.25元,在酒企中涨幅排名第8,这尚且不及39.17%的平均涨幅水平。

相比之下,岩石股份虽然自2020年以来回撤幅度高达89.72%,与顺鑫农业相仿,但其涨幅却达到惊人的109.52%,位居第一。水井坊、舍得酒业等个股,同样收获了超过80%的涨幅。

那么,为何市场更看好岩石股份、酒鬼酒等企业,而将顺鑫农业置于“冷宫”,致使其成为跌幅大、涨幅又不明显的白酒企业呢?

二三季度亏损近7000万元

产销量连续下滑

作为一家业务覆盖白酒、猪肉和地产三大板块的多元化白酒企业,顺鑫农业业务结构在白酒行业中显得独特。然而,周期性较强的猪肉和地产业务,尤其是地产业务在黄金时代结束后,已然成为阻碍公司发展的累赘。

数据显示,从2016年至2022年,顺鑫农业房地产业务累计亏损近28亿元。为此,公司于2023年底以22.59亿元剥离了地产业务,此举使得公司在2023年上半年即实现扭亏为盈,由去年同期的亏损8097万元转为盈利4.23亿元。

尽管如此,从财报来看,顺鑫农业的业绩表现仍如大病初愈,需要时间恢复。今年二季度和三季度,公司分别亏损2800万元和4051万元,使得前三季度累计盈利从一季度的4.51亿元缩水至3.82亿元。

同时,公司营业收入也在下滑,前三季度实现营收73.17亿元,同比下滑16.92%,在A股白酒企业中排名第4。

顺鑫农业的白酒业务以光瓶产品为核心,采取“双轮驱动”战略,即以15元左右的牛栏山陈酿(白牛二)和40元左右的金标为主打。这些酒品广泛铺货于超市、餐馆及酒类经销商渠道,凭借其广泛的市场覆盖和近年来消费者感知到的消费降级趋势,理论上应具备相当的逆周期韧性。然而,实际的销量数据却未能达到预期。

数据显示,2023年顺鑫农业的白酒产量同比减少46.4%,销量同比减少26.03%。其中,白牛二销量连续两年下滑,分别同比减少23.72%和18.29%。

毛利率下降3.56个百分点

现金流吃紧

顺鑫农业的白酒产量与销量的下滑,无疑对公司经营状况产生了影响。若要追溯其产量下滑的根源,或许与2022年6月国家市场监管总局颁布的白酒新国标息息相关。

新国标明确规定,白酒的酿造工艺不得采用非谷物来源的食用酒精和食品添加剂,而所有添加了食品添加剂的调香白酒将被归类为配制酒。因此,顺鑫农业旗下的主打产品,如牛栏山二锅头等“调香白酒”,不再被纳入白酒的范畴。

为应对这一政策变化,顺鑫农业推出了42.3度500ml的纯粮酒“金标陈酿”,其建议零售价高达每瓶38元,相较于原先售价约15元的42度500ml白牛二,价格几乎翻倍。

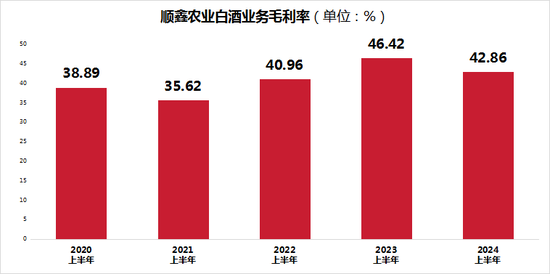

在此背景下,顺鑫农业的毛利率也呈现出积极的态势,近五年来持续上涨,从2021年上半年的最低点35.62%,攀升至2023年上半年的46.42%。然而,今年顺鑫农业的毛利率却出现了下滑,降至42.86%,降幅达到3.56个百分点。

这一变化不仅受到宏观环境的影响,如可支配收入的增速放缓,以及白酒行业去库存、终端销售价格倒挂的大趋势,还反映出顺鑫农业在光瓶酒市场的护城河并不稳固。尽管顺鑫农业在光瓶酒市场拥有14%的占有率,位居榜首,并曾在2019年凭借低价策略成为白酒行业的“第一大单品”,但如今这一市场已涌入众多竞争者。

新兴品牌如江小白、光良酒业等迅速崛起,而小刀、红星等传统品牌也在持续发力。同时,汾酒玻汾、郎酒兼香、绿瓶西凤等名酒及区域龙头酒企也开始加大在光瓶酒市场的投入,推出新产品,试图以品牌号召力打开新市场。其中,玻汾和绿瓶西凤更是成为市场“黑马”,为汾酒和西凤酒创造了可观的收入。

在竞争如此激烈的光瓶酒市场中,顺鑫农业原计划用四年时间将金标陈酿打造为30至40元价格带的纯粮光瓶酒第一大单品。然而,2023年金标陈酿的销量却同比下滑了41.86%,远低于公司预期的翻倍增长目标。

此外,顺鑫农业的现金流状况也呈现出紧张的态势。今年前三季度,公司经营现金流亏空达9.08亿元,而自2020年以来,公司现金流经常处于紧张状态。

机构仓皇逃跑

调研数量锐减

随着顺鑫农业的基本盘暴露出问题,明智的机构投资者也纷纷选择“用脚投票”。在2023年,顺鑫农业的持股机构所占流通股的比例尚有60.85%,但到了今年三季度末,这一比例已经下降至52.35%。

同时,回顾2021年,对顺鑫农业进行调研的机构尚有32家之多,而今年却急剧减少到仅有14家。对于顺鑫农业当前的处境,并非简单脱离地产业务就能实现彻底蜕变。公司长期执行的亲民战略,虽然成功占据了消费者的心智,但也陷入了难以提价的困境。

专业人士指出,牛栏山品牌需要从包装、颜值、口感、食品安全以及防伪等多个维度进行全面升级,以更好地迎合新生代消费者的核心需求。